IC及IM主力合约年化贴水均超 $10\%$ 【股指分红监控】

创建于 更新于

摘要

本报告对2025年10月22日主要中国股指(上证50、沪深300、中证500、中证1000)成分股分红进度及股息率进行了跟踪分析,重点测算了股指期货主力合约扣除分红影响后的升贴水情况,发现IC和IM主力合约年化贴水超过10%。报告介绍了分红点位测算的流程和模型,并验证了测算准确度,支持对期货合约基差及市场情绪的精准研判 [page::0][page::1][page::2][page::5][page::7][page::8]

速读内容

主要股票指数分红情况 [page::0][page::1]

- 截至2025年10月22日,上证50、沪深300、中证500、中证1000指数中均无公司进入分红预案、决案、实施阶段,无公司已分红,分别有3、25、59、174家公司不分红。

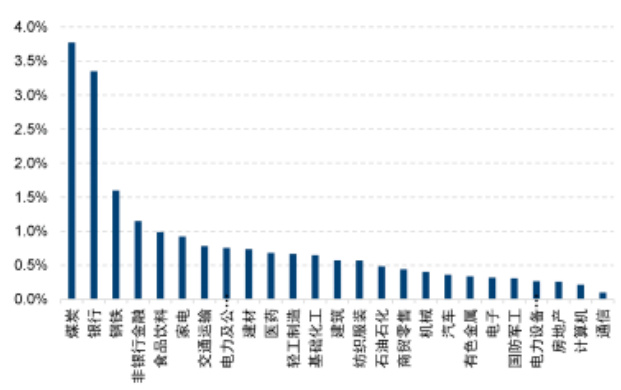

- 煤炭、银行、钢铁三大行业股息率位居行业前列。

各指数股息率比较 [page::1]

- 上证50指数已实现股息率2.26%,剩余0.29%;沪深300已实现1.86%,剩余0.20%;中证500已实现1.17%,剩余0.06%;中证1000已实现0.91%,剩余0.03%。

股指期货升贴水情况测算 [page::1][page::2]

| 合约 | 年化升贴水 |

|-----------|--------------|

| IH主力合约 | +0.55% |

| IF主力合约 | -2.85% |

| IC主力合约 | -10.08% |

| IM主力合约 | -12.15% |

- IC与IM主力合约升贴水显著高于IH与IF,显示小盘股标的期货合约享有较大贴水空间。

- 各合约升贴水期限结构呈现“标的市值区间越小,贴水幅度越深”的现象。

主力合约升贴水历史分位情况 [page::3][page::4]

- IH合约位于历史49%分位,IF24%,IC12%,IM8%,表明IC和IM合约贴水处于较低历史水平。

分红进度预测 [page::4]

- 各指数成分股分红点位主要集中于11-12月,路径呈递增趋势,反映分红集中度。

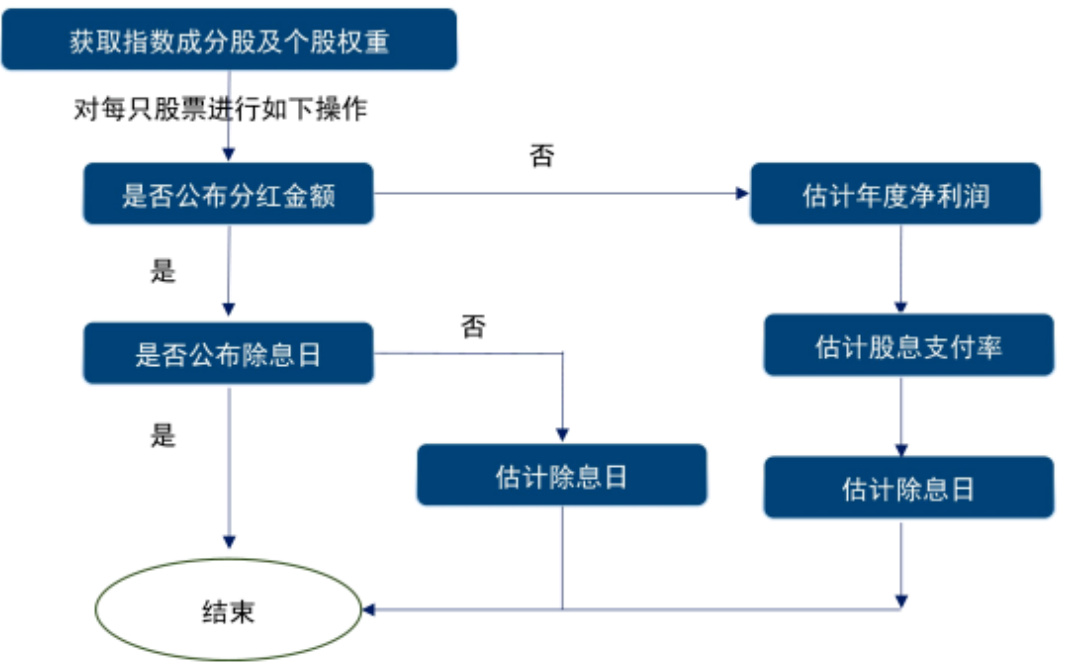

股指分红点位测算方法及流程图 [page::5][page::6][page::7]

- 指数成分股分红金额测算基于:

- 精细日度权重调整;

- 净利润动态预测模型;

- 历史股息支付率估计;

- 除息日预测,综合公布信息及历史规律线性外推。

- 流程图系统展示测算逻辑,确保分红点位的准确持续更新。

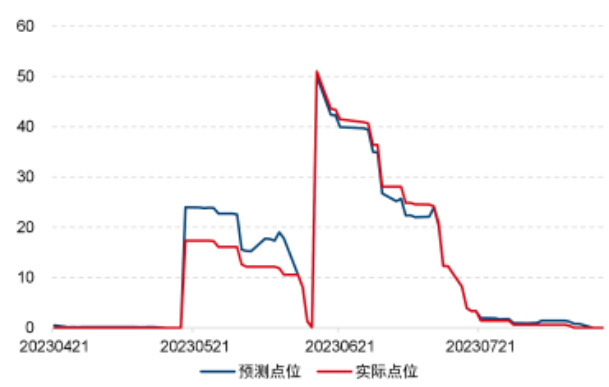

股指分红点位测算准确度验证 [page::8][page::9]

- 模型对上证50和沪深300全年股息点预测误差较小(5点以内),对中证500预测误差略大但稳定(约10个点)。

- 分别对2023、2024年上证50、沪深300和中证500期货合约进行了股息点预测与实际对比,结果表明测算模型对期货股息点具有较好拟合效果。

- 报告强调分红点位测算在期货合约升贴水监管与市场情绪解析中的关键作用。[page::0][page::1][page::2][page::3][page::4][page::5][page::7][page::8][page::9]

深度阅读

《股指分红点位测算周报》详尽分析报告

---

一、元数据与概览

- 报告标题:《股指分红点位测算周报》

- 作者:张欣慰、张宇

- 发布机构:国信证券经济研究所

- 发布日期:2025年10月23日

- 主题:中国主要股指(上证50、沪深300、中证500、中证1000)成分股分红进度、股息率统计及股指期货主力合约升贴水情况,股指分红点位的测算方法与准确性分析。

报告的核心论点包括利用精细化的测算方法跟踪股指分红点位及股指期货合约的升贴水情况,提供机构投资者理解股指期货基差变化和风险偏好的重要视角。报告揭示IC及IM合约主力合约存在显著年化贴水(均超10%),反映中小盘指数期货市场特殊的价格行为。报告明确,准确测算分红影响对判读升贴水及基差至关重要,并展现了成熟的分红点测算模型与可靠的预测能力。[page::0,1,2]

---

二、章节详细剖析

2.1 成分股分红进度与股息率统计

报告首先列明截至2025年10月22日主要指数成分股的分红进度情况,显示无公司正处于分红预案、决案、实施或已完成分红阶段,较大量公司处于不分红状态,如中证1000指数竟有174家公司不分红。此情况显示目前分红落地较为集中于年底,成分股整体分红节奏偏后。[page::0,1]

进一步,报告统计行业股息率水平,煤炭、银行、钢铁行业分红率居前三,反映传统价值行业高分红特性(见图1)。此外,具体的指数已实现及剩余股息率显示,截止目前,上证50实现股息率最高(2.26%),而中证1000最低(0.91%),剩余股息率普遍较低,预示全年分红多集中发放在年底。(气图2)[page::1]

2.2 股指期货升贴水情况跟踪

报告重点跟踪IH(上证50)、IF(沪深300)、IC(中证500)、IM(中证1000)主力期货合约的升贴水情况。10月22日数据揭示:

- IH主力合约年化升水约0.55%

- IF主力合约年化贴水约2.85%

- IC主力合约年化贴水高达10.08%

- IM主力合约年化贴水最高达12.15%

由此形成明显的阶梯效应:涵盖市值较大的指数合约升水或贴水幅度较小,中小盘指数期货贴水幅度显著增大(表1)。表中各期限合约显示,随着到期时长延长(30天至240天),升贴水年化变化也较明显,对行情变化敏感,还需结合分红调整后的价差解读。[page::0,1]

报告进一步通过图3-图6展示2020年至2025年10月间各合约升贴水时序走势,表明各指数期货合约升贴水呈一定周期波动,且与对应指数走势呈现关联(合约价差波动与指数阶段性调整同步),显示市场情绪及风险偏好影响(图5、6特别显著)。[page::2]

2.3 股指期货升贴水期限结构与历史分位点

图7显示不同合约升贴水随期限结构递进的趋势,贴水随着标的指数市值覆盖区间缩小而加剧,尤其中证500和中证1000(IC、IM)合约贴水较大,且随着合约期限变长贴水幅度扩大,说明资金成本或风险溢价影响。

结合图8至图11,从历史分位点角度看,目前IH主力合约处于中位偏上(49%),IF主力合约较低(24%),IC、IM合约则处于低位至极低分位(12%、8%),意味IC和IM合约目前处于较低的升贴水水平历史状态,未来如回归正常可能存在升水或贴水变化风险。[page::3,4]

2.4 成分股分红进度细节与测算方法回顾

图12~15展示详细的四大指数分红时间分布,表明分红主要集中在11至12月,呈现高度季节性,为预测分红点位准确提供时间窗口。

报告进一步回顾股指分红点位测算方法,是基于对指数成分股权重、分红金额、个股除息日期等信息的综合考量。包括:

- 核心计算公式涉及累计成分股未来预期分红点数,对除息日范围筛选并分段估计;

- 权重精细调整由传统的月度权重复权调整发展到利用中证指数公司每日披露日度收盘权重,实现高频准确权重矫正(公式部分展示)。

模型对净利润和股息支付率的估计采用历史分布法及动态预测策略,详见后续章节。[page::4,5]

2.5 净利润预测与股息支付率估计模型

对未公布年度报告的公司,报告采用历史季度盈利分布动态识别,分为稳定型与不稳定型两类,分别采用历史规律及上年同期盈利填充,增强预测准确性(图17流程图)。

股息支付率方面,采用历史分红经验,具有稳定支付习惯的企业用去年支付率估计,无历史支付则认可其不分红。截尾处理超过100%支付率确保合理稳健。

股息支付率与净利润结合,形成个股分红金额预测基础。[page::6]

2.6 除息日预测的线性外推法

由于除息日对分红点及指数价格承压时点至关重要,报告设计了完善的多步骤除息日预测流程(图18),包括:

- 优先使用公司公布数据;

- 若无,则利用历史除息日期和股东大会公告日线性外推;

- 对未公布或不合理数据,采用默认日历规则(7月末、8月末或9月末),考虑90%分红集中期与公告规律。

该设计极大提升了除息日期预测的覆盖与准确性,支撑分红点位模型。[page::7]

2.7 股指分红点位测算准确度验证

报告提供了2023、2024年分红点位预测误差图(图19、20),显示对上证50、沪深300准确度较好,误差稳定控制在5点以内,中证500误差稍大但基本稳定在10点左右。

细化股指期货预测点位与实际点位对比(图21至图26),覆盖不同年份及指数,显示模型预测线与实际几乎重合,上证50和沪深300的拟合度高于中证500,表明测算方法稳定可靠,尤其针对大型蓝筹指数。[page::8,9]

---

三、图表深度解读

表1:股指期货升贴水观察(20251022)

此表是报告数据关键,详细罗列四大指数主力及次主力期货合约的收盘价、分红、价差、指数价、到期天数、升贴水及年化升贴水。

- IH合约显示升水总体较低,最高1.34%

- IF合约均为年化贴水,约-1.7%至-2.8%

- IC合约年化贴水显著,普遍在8%至10%之间

- IM合约年化贴水更甚,多在11%-12%

这一层级化升贴水反映了不同指数规模和成分结构对期货合约定价的影响,尤其中小盘指期货经历潜在流动性风险或分红估值复杂性,表现出较大贴水压力。

表中“含分红价差”项通过考虑分红点位调节后的价差,精准反映期货价格相对于指数真实价值,突显了分红因素显著改变基差结构。[page::1]

图1:各行业已公布分红股票股息率中位数

柱状图展示不同行业分红股息率中位数,煤炭、银行、钢铁位于前三名,超过3%、2%关口,显示传统行业现金分红回报优势。

其他行业如通信、食品饮料处于中游,较低分红发放比例,反映行业盈利和分红政策的结构性差异。该图佐证报告论点,细化行业维度排列。[page::1]

图2:各指数已实现及剩余股息率

柱状图蓝色显示已实现分红,灰色显示剩余预期分红,明显上证50最高,指数规模和成分股优质度差异显著。剩余股息率普遍较低,验证了分红集中时间点。此外计算公式清晰展现分红权重系数,体现分红对指数回报结构的叠加效应。[page::1]

图3 - 图6:各期货主力合约升贴水时间序列

各图横轴为时间,纵轴为升贴水比例,双轴为对应指数价格,反映期货基差随行情波动动态变化。

- IH、IF合约升贴水幅度多在-4%至4%间波动,呈现与指数价格同步的周期性运行。

- IC、IM期货合约贴水整体呈现负值区间,且波动剧烈,显示市场对中小盘指数期货抱有较高折价预期。

这反映了期货对未来分红和市场风险的敏感反应机制。[page::2]

图7:各合约升贴水期限结构

期限结构当月合约升贴水较小,越往远期合约,IC和IM合约升贴水递增,远期合约贴水逼近-7%。

IH合约相对稳定且多数升水,表明大盘指数期货更受投资者正面预期支撑;反映流动性、基础资产差异影响期货价格结构。风险补偿和资金成本解释该期限结构差异。[page::3]

图8 - 图11:合约基差历史分位点

- IH合约当前基差处于50%附近,接近中位水平。

- IF合约处20%-25%,低历史升水水平。

- IC、IM合约分别极低(12%、8%),几乎接近或处于历史低位,反映市场对其贴水的极度认同。

分位点展示参考了多年历史运行,精确揭示当前市场不同指数股指期货相对定价区间,为投资者提供风险控制与套利指引。[page::3,4]

图12 - 图15:四大指数分红进度

条状+折线图体现每日日分红点数及累计分红点数,整体峰值集中于11月至12月,分红节奏清晰,验证分红季节特征,利于期货合约分红调整时点把握。

累计分红折线平稳上升期后,年底突破加速,配合分红点位测算核心日期参数,提升模型准确度。[page::4]

图16 - 图18:分红点位测算及预测流程图

三幅流程图系统展示指标数据获取、净利润及股息支付率预测、除息日预测等流程,说明测算模型工程化、系统化,结合权重调整及估计策略,保证了较高的精准性和实时更新能力。

该流程设计克服了信息披露迟滞、除息日不确定等挑战,实现科学预估。[page::5,6,7]

图19 - 图26:分红点位预测误差与股指期货预测实际对比

2023、2024年度不同股指及合约预测误差控制较好,上证50与沪深300合约预测拟合优异,中证500稍逊但波动合理。

蓝红线贴合度体现分红测算模型的有效性,为该报告提出的方法提供充分的实证支持,是本报告技术实力的集中体现。[page::8,9]

---

四、估值分析

本报告主要聚焦分红点位测算及期货基差分析,未直接涉及股票估值模型和目标价设定,因此不涉及传统估值(如PE、DCF)分析。报告通过对分红金额和除息日的准确估算,实现对股指期货合约合理定价的“指标估值”,属于市场微结构和期货基差定价模型范畴。[page::5-9]

---

五、风险因素评估

- 分红政策变动风险:企业分红方案可能临时调整,直接影响分红金额预测;

- 指数成分调整风险:成分股替换、权重调整影响指数整体分红特征;

- 测算模型假设风险:对净利润和股息支付率的预测基于历史数据,存在不确定性;

- 市场波动风险:期货升贴水受情绪和资金流动影响大,价格与理论价差可能扩大。

报告针对风险提示中提醒了市场及政策变动对结果产生的不确定影响,主张投资者关注后续动态调整并审慎采用测算结果。[page::9]

---

六、批判性视角与细微之处

- 数据及时性依赖性:权重数据虽采用日度数据但股息支付率、净利润仍依赖财报披露,可能存在时滞;

- 模型复杂度与可解释性:流程较复杂,对部分非专业投资者理解门槛较高;

- 分红日期默认设置的简化潜在偏差:采用固定默认分红日处理未明确分红日的个股可能引入系统性误差;

- 中小盘指数期货测算误差偏大:中证500相关误差较大,提示预测模型对中小盘估计尚有提升空间。

整体模型展现严谨和实用兼备,但仍存在对极端市场环境应对有限的潜在短板,需持续优化算法。[page::6,7,8]

---

七、结论性综合

这份由国信证券经济研究所发布的《股指分红点位测算周报》系统性地介绍了中国主要股指成分股分红进展和股指期货合约升贴水状况,通过精细的数据采集和动态预测模型,实现了对分红金额、除息日及指数分红点位的高准确度估测。报告重点发现:

- 各大指数成分股分红多集中于11、12月,且当前无公司处于分红预案及实施阶段,反映分红进度晚;

- 行业分红以煤炭、银行、钢铁最为集中,典型价值蓝筹行业分红偏高;

- 不同指数股息率呈梯度上升,上证50最高,中证1000最低;

- 股指期货升贴水表现出显著差异,市值覆盖较小的中证500(IC)、中证1000(IM)期货合约贴水尤为显著,年化贴水超过10%;

- 通过历史分位点分析,IC及IM合约基差处于极低水平,暗示目前贴水幅度属于历史高位区间;

- 所设计的分红点测算体系包含权重动态调整、净利润及股息支付率预测、除息日估计三大核心模型,已被实证检验显示较高的准确率;

- 该系统为期货投资者提供了重要基差衡量工具,帮助理解期货价格中的分红影响和风险溢价,辅助交易策略开发及风险管理。

报告呈现高度的系统性与前瞻性,数据详实、模型明确、验证严密,是股指期货定价及分红测算领域的重要参考文献。对期货市场机构投资者理解风险偏好变化及基差演变具重要价值。

---

重要图片示例

股指期货升贴水表(表1)示例:

(示意,具体图片见数据页)

(示意,具体图片见数据页)煤炭、银行、钢铁行业股息率柱状图(图1):

分红点位计算流程图(图16):

上证50股指期货预测与实际股息点对比图(图21):

---

参考文献

- 国信证券经济研究所,《股指分红点位测算周报》,2025年10月23日

- 相关WIND与VWIND数据库数据

---

分析师:资深金融报告分析师 AI助理

[page::0-9]